目次

喫煙習慣のシフト:紙巻きからシーシャ・電子タバコへ

ロシアでは過去10年で喫煙習慣が大きく変化しました。

2009年に 39.4% だった成人喫煙率は、2016年には 30.9% に低下。2013年施行の反タバコ法が大きな影響を与えています。

一方で、電子タバコやシーシャは拡大。成人の電子タバコ利用率は 3〜7%、若年層では 16〜17% に上る調査もあります。

シーシャ利用者は2012年時点で 420万人(成人の約3.8%)。都市部のシーシャバー増加やフレーバー需要の拡大から、現在も継続的に成長していると推測されます。

👉 ポイントは「紙巻き減少 → シーシャ・電子タバコ拡大」という流れを押さえることです。

ロシアのシーシャ市場規模と特徴

ロシアは世界でも有数のシーシャ市場を誇ります。

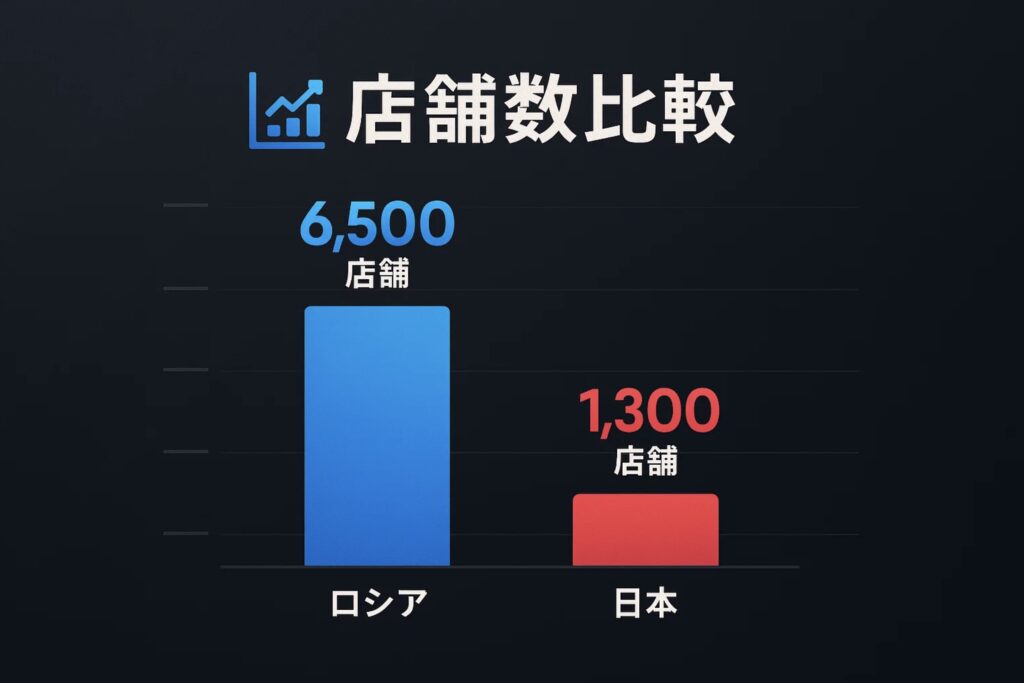

- 店舗数:全国で 約6,500軒、モスクワだけで1,200軒超。

- 市場規模:フレーバー・器材を含めて 数億ドル規模。

- ブランド構成:Spectrum、Duft、DarkSide など国産ブランドが強く、輸入品(トルコ、UAE、米国など)は補完的存在。

- 文化的地位:都市部ではシーシャがナイトライフの定番に定着。

👉 経営者への示唆:「成熟市場では競争が激しく、差別化が命」ということ。

日本のシーシャ市場の現状

日本はロシアに比べれば小規模ですが、着実に拡大しています。

- 店舗数:全国で 約1,000〜1,600軒。ただしシーシャを主軸に据える「専門店」に限定すれば数百軒規模と推定。

- 市場規模:まだ 数千万ドル規模 の初期段階。

- 規制環境:フレーバーは「製造たばこ」として財務省認可が必要。輸入のハードルが高く、供給が制限的。

- 文化的位置付け:カフェやバーと組み合わせた形態が増加し、女性やZ世代の利用者も取り込んでいる。

👉 日本は「健全運営 × 体験価値の独自性」で勝負できる市場です。

ロシア vs 日本:市場規模と文化の比較

📊 最新データを反映した比較表

| 項目 | ロシア | 日本 |

|---|---|---|

| シーシャバー店舗数 | 約6,500軒(モスクワだけで1,200軒超) | 約1,000〜1,600軒(専門店は数百規模と推定) |

| 市場規模 | 数億ドル規模 | 数千万ドル規模(成長初期段階) |

| 規制環境 | 比較的緩やか | 財務省認可・輸入規制あり |

| ブランド構成 | 国産ブランド主流(Spectrum, Duft, DarkSide など) | 輸入ブランド依存(トルコ・UAEなど) |

| 文化的位置付け | ナイトライフの定番 | カフェ文化との融合が進行中 |

📊 店舗数比較(棒グラフ)

👉 この比較から、日本市場は「規模は小さいが成長余地が大きい」ことが直感的に分かります。

経営者が学ぶべきポイント

- ロシア市場の教訓

- ブランド競争が激しい → 日本では「独自ブレンド」や「限定輸入」で差別化

- ナイトライフ文化に根付いた → 日本では「カフェ文化」や「昼間利用」へ応用

- 日本市場の成功戦略

- 法令遵守で安心感を与える

- 顧客体験の演出(空間設計・音楽・接客スタイル)でリピーターを確保

- ノンタバコ系フレーバーや「ハイブリッドカフェ」で新規層を獲得

今後5年の展望とアクションプラン

- 成長シナリオ:日本市場は5年で店舗数が1.5〜2倍に増加する可能性。

- 優先順位:①法令遵守、②独自フレーバー戦略、③顧客体験デザイン。

- アクション:データを基に早期投資と差別化を進めることが成功のカギ。

まとめ

ロシア市場はすでに 約6,500軒・数億ドル規模 に成熟し、都市文化に根付いています。

一方、日本は 約1,000〜1,600軒・数千万ドル規模 の新興市場。規模は小さいですが、成長余地は大きいのが特徴です。

- 法令遵守で信頼を獲得

- 体験価値の強化でリピーターを増加

- 独自フレーバー・カフェ融合で競合と差別化

これらを組み合わせることで、日本市場でも持続的な成長を実現できます。

🔑 オーナーやスタッフにとってのポイントは、ロシアの成熟市場を“未来予測”として捉え、日本独自の規制環境の中で差別化戦略を構築することです。

👉 仕入れ・導入相談は Shisha Amigo までお気軽にご相談ください。